La question se pose car, comme l’or, les bitcoins ne peuvent exister qu’en quantité limitée, comme d’autres matières premières précieuses mais à l’inverse des monnaies étatiques (euros, dollars) qui sont émises en quantité illimitée par les banques sous forme de monnaie scripturale (argent-dette). Il ne peut pas exister plus de 21 millions de bitcoins (cf mon livre «Bitcoin Book» pour les explications mathématiques).

En fait , bitcoin est avant tout un réseau de pair à pair qui permet de traiter des transactions sur internet. C’est à ce titre qu’il agite les lobbies bancaires et financiers qui craignent la désintermédiation, cette situation où le détenteur d’un point de passage obligé (banquier, assureur, notaire, etc.) voit sa rente s’évaporer, à son grand désarroi.

En transformant internet en un gigantesque réseau de paiement ouvert concurrent de Visa et Mastercard, le réseau bitcoin donne sa valeur aux unités de compte qu’il permet d’échanger: les bitcoins. Ceux -ci sont instantanément transférables d’une clé secrète A vers une clé secrète B. Le transfert n’est possible que par celui qui connait A: la clé secrète A est utilisée pour signer la transaction. La transaction s’inscrit dans une base de donnée partagée par les milliers de participants au réseau. Elle est sécurisée par des lois mathématiques qui la rendent à la fois facilement vérifiable et progressivement impossible à modifier.

En particulier, les clés secrètes sont transformées en adresses bitcoin par un procédé cryptographique: la connaissance des adresses qui sont publiées ne permet pas de remonter aux clés privées qui ont permis de les générer.

Tout ceci distingue clairement bitcoin de l’or: chaque transfert de bitcoin ne prend que quelques secondes et quiconque disposant d’un accès internet peut le vérifier.

L’or est au contraire coûteux à transférer de sorte qu’il circule sous forme de transactions «virtuelles», le plus souvent opaques et invérifiables pour le commun des mortels.

Si l’or est échangé sous forme de pièces ou de lingots, la transaction est encore moins facile: à moins d’être un expert et de disposer d’équipements sophistiqués, la teneur en or est impossible à vérifier. Le Figaro du 30 octobre 2012 révélait que les lingots d’or sont victimes de contrefaçon au tungstene, un métal, connu pour avoir presque la même masse volumique que l’or, qui peut être simplement plaqué or pour former un lingot insoupçonnable, paré des plus beaux poinçons: «en 2009, Rob Kirby, éditorialiste de Goldseek.com et réputé pour sa connaissance du secteur, avait affirmé que 16.000 tonnes de faux lingots fourrés au tungstène auraient été fabriqués sous l’administration Clinton».

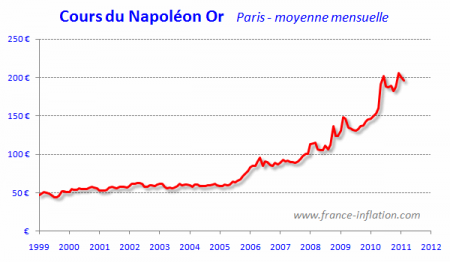

Le "Napoléon": une pièce de 20 francs-or.

Les partisans de l’or et les défenseurs du statu quo, évoquent parfois l’absence d’applications industrielles pour les bitcoins. Pourtant, l’application existe et elle est énorme: il s’agit du traitement des transactions sur internet. Chaque transaction traitée via le réseau bitcoin crée une demande instantanée pour une certaine quantité de bitcoins. Pour le comprendre, il faut se rappeler qu’un transaction se définit comme «traitée» lorsque le destinataire de la transaction est capable de dépenser à son tour la somme qui lui a été envoyée.

Supposons dans un premier temps, pour simplifier, que 21 millions de bitcoins sont déjà en circulation (nous en sommes aujourd’hui à près de 11 millions) de sorte qu’aucun nouveau bitcoin n’est plus créé (seulement quelques fractions de bitcoins de plus en plus petites).

Si toute les transactions étaient traitées en une seconde et que nous observions à chaque seconde un montant total de transactions bitcoins de 21 millions, la demande serait égale à l’offre: nous aurions atteint un point d’équilibre. Les bitcoins «libérés» à l’issu d’une transaction traitée sont immédiatement «rachetés» dans un marché parfaitement liquide, à un prix d’équilibre.

Dans la réalité, plusieurs facteurs influencent cet équilibre: la thésaurisation (les bitcoins libérés ne sont pas tous repris dans un nouvelle transaction mais conservés en partie par des destinataires épargnants) et la hiérarchie des transactions (toutes les transactions n’ont pas la même priorité suivant leur contexte ou leur montant: leurs périodes de traitement ne sont pas identiques). Par exemple, une transaction dite de «proximité», c’est à dire dans un magasin où l’acheteur repart avec un bien physique dans un sac a une priorité plus élevée que le même achat réalisé en vente à distance sur internet.

Pour simplifier, supposons aussi que toutes les transactions ont la même priorité (donc le même temps de traitement ) et que la thésaurisation est stable, intégrée dans le taux de change des bitcoins (par exemple, 80% des bitcoins sont thésaurisés et 20% circulent).

Soit B le taux de change exprimé en euro/btc pour acheter des bitcoins (Bid), A le taux de change pour les vendre (Ask: la différence entre B et A s’appelle le «spread» de liquidité. Nous supposons ici une liquidité parfaite avec A = B ), K la masse de bitcoins «circulants» (dans les transactions en cours de traitement) et S(t) le montant total en euro des transactions passant par le réseau bitcoin à l’instant t (t est un petit intervalle de temps, par exemple 1 seconde) et enfin P la période moyenne de traitement d’une transaction, exprimée dans le même intervalle de temps (par exemple 20 minutes soit 1200 x t ). Nous avons, pour t suffisamment grand, ( t > 20 min dans notre exemple pour éviter les effets de bord au démarrage ):

On constate facilement que si le volume de bitcoins circulants K est relativement stable, toute augmentation du montant S en euro des transactions traitées va se traduire par une augmentation du taux de change B (le prix d’un bitcoin en euro).

Une autre traduction de la formule consiste à dire qu’une baisse du taux de change B avec un montant des transactions traitées resté stable implique une augmentation du volume des bitcoins circulants. En réalité, dans ce cas, notre hypothèse d’une liquidité parfaite n’est plus vérifiée: une baisse du cours est compensée en partie par un élargissement du spread de liquidité qui vient en fait réduire le volume des bitcoins circulants.

On peut donc dire que les bitcoins se comportent comme des actions d’un réseau de traitement des transactions: plus le réseau est utile, plus les actions sont valorisées.

Dans un article publié en janvier 2012, alors qu’un bitcoin valait alors 4 dollars, j’avais rappelé les capitalisations boursières de Visa et Mastercard pour évaluer la valeur prévisible d’un bitcoin: elles sont aujourd’hui respectivement de 107 milliards et 65 milliards de dollars, soit un total de 172 milliards.

Même si le réseau bitcoin ne prenait pas plus de 1% de ce marché en croissance constante, on calcule une valeur de 1,72 milliards répartie sur 21 millions d’unités de compte soit 80 dollars par bitcoin (à comparer au cours du jour qui est de 23 dollars).

Si vous croyez comme moi que bitcoin ne s’arrêtera pas à 1% de part de marché, vous comprendrez que la valorisation de bitcoin est appelée à progresser encore et que la hausse récente (13.50 dollars le 1er janvier 2013, soit +70% en 5 semaines et +475 % depuis la parution de mon premier article un an plus tôt) n’est que le reflet de cette tendance de fond.