Philosophie et mathématiques sont des abstractions de natures différentes, séparées par l’espace entre la tribu des humains et celle des machines.

Les mathématiques proposent une abstraction du réel tandis que la philosophie constitue une abstraction des émotions. Même si les émotions sont des algorithmes comme l’a brillamment expliqué Yuval Harari dans Homo Deus, tout dépend de l’organisme qui exécute l’algorithme.

Si nous effectuons l’algorithme de minage “Proof of Work” à la main avec un calculette, nous n’arrivons à rien. Seul l’ordinateur peut exécuter cet algorithme efficacement.

A l’inverse, les émotions échappent aux ordinateurs tandis qu’elles nous servent à nous adapter tactiquement à certaines situations. Daniel Kahneman a écrit très clairement sur l’utilité d’une deuxième vitesse de la pensée, davantage affranchie des émotions, pour prendre des décision plus stratégiques.

Jean-Pierre Landau: «Les crypto-monnaies apportent de mauvaises réponses à une bonne question» – L’Opinion

Malencontreusement, le rapport Landau, malgré sa vocation stratégique, joue sur les émotions de certains lecteurs, notamment la peur du changement:

“Il existe un danger immédiat de voir les crypto-monnaies pénétrer les portefeuilles de placement des organismes de placement collectif. Elles acquéraient par ce biais une liquidité et un statut, ouvrant la voie à de nombreux développements (construction d’indices, de produits dérivés, de fonds dédiés) propres à l’apparition d’un risque systémique.”

On y trouve aussi la peur du vide, notamment quand il affirme:

“Les crypto-monnaies sont des monnaies privées, sans cours légal, sans aucun adossement physique ou financier et totalement virtuelles : elles se créent et circulent indépendamment de toute banque et sont détachées de tout compte bancaire.”

Pourtant, transacter sur le réseau Bitcoin nécessite de posséder une quantité de bitcoins correspondant à la valeur de la transaction.

Si une communauté souhaite utilise le réseau, il se crée donc une demande pour les bitcoins qui explique son prix de marché.

Le prix de marché du Bitcoin est donc adossé à l’utilisation du réseau qui est bien réelle, tout comme le réseau.

L’insistance des banquiers centraux à employer le mot “virtuel” relève du déni de réalité ou d’un langage de propagande mais n’a pas sa place dans la rédaction d’un rapport au gouvernement.

Le rapport dénigre les usages, volontaires, de Bitcoin qui seraient limités à la spéculation ou à des fins illicites. Une page entière constate que les crypto-monnaies sont encore peu utilisées en 2018 comme instruments d’échange et de paiement.

En 1994, lors de la rédaction du rapport Théry, l’auteur visionnaire aurait-il, pour étayer ses recommandations, comparé le nombre d’emails envoyés par internet aux quantités de lettres envoyées par la poste cette année-là ?

Rappelons que Bitcoin est une monnaie librement choisie et utilisée tandis que l’utilisation de l’euro est imposée aux entreprises et aux particuliers pour payer leurs impôts.

Dans une dictature, l’opposition obtient en général un pourcentage très faible des voix aux élections. En quoi, cela réduit il la validité de ses propositions ? Un dictateur évoque volontiers le chaos pour décrire la situation qui résulterait d’une transition démocratique.

Dans cette logique, pour compléter la revue des peurs avec la peur du chaos, le rapport Landau entreprend de caractériser ainsi la communauté crypto:

“Les crypto-monnaies sont l’expression d’un mouvement de société, d’inspiration libertaire, qui rejette les systèmes centralisés et normalisés.”

C’est une caricature: souhaiter la fin du monopole de création monétaire ne se réduit pas à un rejet du système unique mais passe par la construction d’un système alternatif. En démocratie, on devrait pouvoir critiquer un système sans souhaiter sa disparition et critiquer l’existence d’un monopole sans souhaiter le remplacer par un autre monopole.

La communauté des crypto-enthousiastes et des “early adopters” n’est pas composée uniquement d’anti-euro libertaires radicalisés: les intégristes de la monnaie sont plutôt dans le camp du maintien à tout prix du statu quo et de son monopole.

A quel prix ? Au prix de passer à côté d’une transition numérique réussie et de s’enfoncer dans une vassalisation rampante par les géants américains du numérique.

La rédaction du rapport Landau est aussi affectée de l’effet d’horizon:

“Les crypto-monnaies sont lentes et grandes consommatrices de ressources énergétiques : avec une consommation d’électricité égale à celle de la Hongrie, Bitcoin opère aujourd’hui environ 80 transactions par minute, quand Visa et Mastercard en exécutent respectivement près de 100 000.”

Je passe sur le sujet de la conso énergétique que j’ai amplement traité par ailleurs mais pourquoi ignorer que certaines transactions Bitcoin se font off-chain afin d’ être agrégées pour un minage plus efficient ? C’est déjà le cas pour les transactions d’échanges sur les plateformes comme Paymium et ce sera la cas pour les micro-paiements à travers le réseau Lightning, en cours de déploiement. On appréciera la publicité pour Visa et Mastercard dont la consommation électrique reste bizarrement un mystère.

Concernant l’efficacité des systèmes monétaires, le prisme d’un double standard trouble la perception des auteurs:

“La cause profonde de cette inefficacité réside dans la gestion décentralisée de la monnaie. Celle-ci impose un processus de validation des transactions lourd, long et coûteux – souvent délibérément coûteux, comme dans le cas du Bitcoin. Ce handicap est durable voire permanent : il est impossible pour un système monétaire de concilier les trois exigences de sécurité, de décentralisation et d’efficacité.”

Certes, mais le système de validation des transactions bancaires n’est il pas encore plus long et couteux ?

Parmi les trois points cardinaux énoncés (sécurité, décentralisation, efficacité), la sécurité et l’efficacité du système bancaire traditionnel sont-elles indiscutablement supérieures à celle d’un système décentralisé ?

La sécurité du sytème bancaire est menacée au niveau collectif (tous les dix ans en moyenne) par les crises bancaires et au niveau individuel par la fraude sur les moyens de paiements traditionnels (virements et CB).

Surtout, parlant d’efficacité, le coût du système bancaire centralisé est faramineux:

-

profits des banques françaises en 2017: 23 Milliards d’euros. Rappelons qu’entre 2009 et 2015, le taux d’imposition sur leurs bénéfices n’aura été que de 8 %, bien loin du taux officiel de 33,5 %. (source: entreprendre.fr et Attac)

-

dépenses des banques françaises en 2017: environ 42 milliards d’euros dont 54% de masse salariale (source: AFB).

Au gros salaires et avantages impensables pour les acteurs économiques non-financiers, s’ajoute le coût d’opportunité de ces 400 000 emplois qui manquent dans les secteurs essentiels de la santé et de l’éducation, faute de moyens nous dit on !

Au total, les banques françaises nous coûtent donc environ 65 milliards d’euros par an, sans compter les plans de sauvetage périodiques. Pour rappel, suite à la crise de 2008, les contribuables ont du financer 30 Milliards d’euros pour le plan de sauvetage des banques françaises.

Je vous laisse estimer le chiffre au niveau mondial. Les auteurs du rapport avaient plus de moyens que moi pour faire cette estimation qui aurait tempéré leur analyse de l’efficacité d’un système décentralisé.

Source: leparisien.fr

Parfois, le rapport s’égare dans l’analyse de raisonnements incomplets:

“Le raisonnement qui conduit à l’équivalence entre rareté et valeur est partiel, et, dans le cas des crypto-monnaies, problématique.”

Dans les faits, ce raisonnement est faux si on oublie l’utilité car le déterminant de la valeur relative est plutôt la combinaison de l’utilité relative et de la rareté relative.

La notion de valeur est toujours relative et une valeur intrinsèque, pourtant évoquée dans le rapport, n’existe pas, précisément parce que quelque chose qui m’est utile n’est pas forcément utile à tout le monde. Quelque chose qui est rare ici peut être abondant ailleurs.

On est donc ramené, une fois de plus, à une discussion sur l’utilité.

L’utilité relative des crypto-monnaies provient des imperfections du système actuel, imperfections que le rapport Landau ignore commodément.

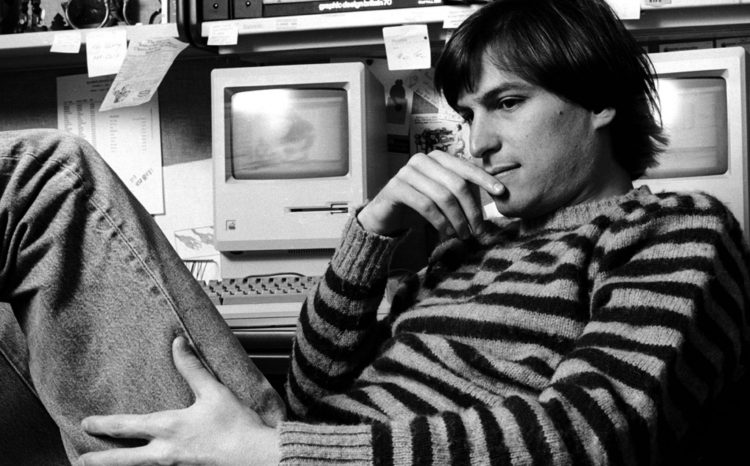

L’innovation ne “sert” à rien car elle ne s’appuie pas sur une demande omnisciente: l’innovation répond à la logique de l’offre qui nait d’une invention. Relire Steve Jobs sur ce sujet maintes fois rebattu.

Steve Jobs à propos de l’innovation:

“You can’t just ask customers what they want and then try to give that to them. By the time you get it built, they’ll want something else.”

“Innovation is not about convincing people that they want something they don’t. We figure out what we want. And we’re pretty good at having the right discipline to think through whether a lot of other people are going to want it, too.”

Enfin, on trouve dans le rapport des “fake news” à base d’affirmations gratuites, maintes fois répétées mais toujours aussi infondées:

“La détention des crypto-monnaies est très concentrée: 2,5% des adresses détiennent plus de 95 % des montants totaux en circulation, tandis que 40 % des bitcoins en circulation à fin 2017 seraient détenus par moins de 1 000 personnes.”

Dans les faits, une seule adresse de cold storage d’un exchange peut contenir les coins de milliers d’utilisateurs.

De plus il est impossible de connaitre a priori (avant qu’elle soit dépensée) le nombre de parts dans une adresse multisig et même a posteriori dans le cas d’une clé partagée contrôlant une adresse standard (partage de secret grâce à un algorithme comme Shamir’s secret-sharing scheme).

Pour conclure, la lecture du rapport n’apporte pas vraiment de réponses nouvelles et n’appelle que des questions non traitées:

Quelle est la politique industrielle préconisée au gouvernement pour la transition numérique que nous vivons ?

Est ce que le modèle d’une monnaie monopolistique et centralisée, pilotée depuis Francfort sans responsabilité politique, pourrait supporter l’expérimentation d’un système alternatif décentralisée en 2018 ?

Pourquoi ressasser la régulation des exchanges comme nécessité impérieuse alors que les places de marché européennes sont déjà soumises aux directives sur les services de paiement ?

Un exchange Euro/Bitcoin est une infrastructure de marché essentielle dans la construction de l’internet de la valeur et doit pouvoir traiter des flux considérables. Sous la pression de la banque de France et de l’ACPR, aucune banque française à ce jour ne souhaite prendre des responsabilités dans ce domaine.

La CDC pourrait en être chargée dans le cadre de ses missions de services publics mais le rapport Landau est loin de le préconiser. Il ne propose pas vraiment de compromis entre la protection contre les risques et la création de conditions favorables au développement des entreprises du secteur.

La France risque d’être de plus en plus isolée dans cette posture comme en témoigne notamment cet extrait d’un rapport publié en juin 2018 à la demande du Comité des Affaires Economiques Monétaires du Parlement Européen:

“Economists who attempt to dismiss the justifications for and importance of virtual currencies, considering them as a new incarnation of monetary utopia or mania, fraud, or simply as a convenient instrument for money laundering, are mistaken”